you may have heard that you can lower your monthly mortgage payment without refinancing via a ” mortgage reformulação.”

estas duas ferramentas financeiras são bastante diferentes, o que vou explicar, mas vamos primeiro discutir a reformulação para obter uma melhor compreensão de como ela funciona.em suma, uma hipoteca reformulada toma o saldo hipotecário restante e divide-o pelos meses restantes do prazo hipotecário para ajustar o pagamento mensal em baixa (ou para cima). Vamos concentrar-nos na parte para baixo por agora.,

A desvantagem das hipotecas é que o pagamento mensal não cai se o saldo é pago mais rápido. Isso mesmo, mesmo que você pague mais do que o necessário, você ainda vai dever o mesmo montante a cada mês por causa da forma como as hipotecas são calculadas.então, se você fez pagamentos de duas semanas por um período de tempo, ou contribuiu com um grande pagamento de soma única após algum tipo de windfall, você ainda seria forçado a fazer o pagamento mensal original até que o empréstimo fosse pago na totalidade.

neste caso, poderá beneficiar da reformulação da sua hipoteca para um pagamento mensal mais baixo.,

Mortgage reformulation Example

original loan amount: $250,000

Mortgage interest rate: 4%

Original monthly payment: $1,193.54

Current balance: $175,000

Let’s assume you started out with a $250,000 loan amount on a 30-year fixed mortgage set at 4%. O pagamento mensal seria de 1,193,54 dólares.

Agora, vamos fingir que depois de cinco anos você veio sobre algum dinheiro e decidiu pagar o saldo da hipoteca para baixo para us $175.000, apesar de a amortização do empréstimo ditando um saldo de cerca de us $226,000 após 60 pagamentos.,como mencionado, o pagamento mensal não mudaria só porque você fez um pagamento extra. Embora devas muito menos do que o previsto, ainda estarias em dívida por $1,193, 54 por mês com o saldo de $175,000.

A vantagem é que a hipoteca seria paga muito antes do prazo, porque esses pagamentos mensais fixos satisfariam o saldo inferior antes do termo.

mas suponha que gostaria de ver os seus pagamentos mensais reduzidos para reflectir o saldo pendente mais pequeno. É aí que entra em jogo a reformulação da hipoteca.,

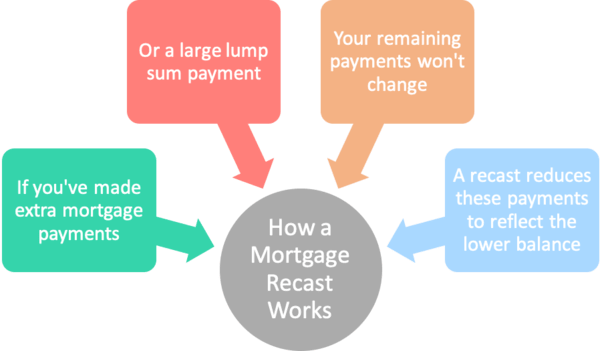

Como uma Hipoteca Reformulação Obras

- Você fazer uma grande quantia em direção a sua hipoteca (normalmente, há uma quantidade mínima)

- é aplicado para o empréstimo de equilíbrio imediatamente

- o Seu banco/entidade gestora reamortizes seu empréstimo com base na redução de equilíbrio, o que reduz pagamentos futuros

- Normalmente tem que pagar uma taxa para este serviço

em Vez de refinanciamento hipotecário, você simplesmente pedir seu atual credor ou empréstimo de serviços de assistência à reformulação de sua hipoteca.,

isto também é conhecido como reamortizing porque o cronograma de amortização original é ajustado para contabilizar esse pagamento extra.

E por uma” pequena taxa ” (geralmente), o seu mutuante vai levar o seu saldo pendente e prazo restante e reamortizar a sua hipoteca.

esta taxa pode variar de $ 0 a $500 ou mais. Você precisa perguntar com o seu mutuante de antemão para determinar o custo, se houver, Como varia.assim, usando o nosso exemplo de cima, você teria 25 anos restantes no empréstimo de 30 anos no momento do pagamento extra.,

Se o empréstimo fosse reformulado, o pagamento mensal cairia para cerca de $924 para satisfazer o restante saldo de $175.000 ao longo de 300 meses.

isso é cerca de US $268 em economias mensais para o proprietário que procura retardar o seu reembolso da hipoteca, apesar de fazer alguns pagamentos extras no início.

alguns credores podem ter um montante mínimo que você deve pagar para reduzir o saldo do empréstimo, tais como $5.000 ou mais.

Este pagamento de montante fixo é feito em conjunto com o pedido de reformulação e você acaba com um pagamento mensal mais baixo como resultado, embora a taxa de juro permanece inalterada.,

Sua taxa de hipoteca ainda é de 4%, mas o seu pagamento mensal é menor, porque os pagamentos extras que você fez agora são contabilizados no prazo restante.

também pode ser possível solicitar uma reformulação se você tem feito pagamentos extras ao longo do tempo e simplesmente ter um saldo muito mais baixo do que o cronograma de amortização original indicaria.

Tip: geralmente, a sua hipoteca deve ser apoiada por Fannie Mae ou Freddie Mac, a fim de ser reformulado. Podem igualmente beneficiar de empréstimos do tipo Jumbo. Não é uma opção para empréstimos FHA ou VA a menos que seja uma modificação de empréstimo.,

também note que você só pode ter a oportunidade de reformular sua hipoteca uma vez durante o prazo do empréstimo.

Hipoteca Reformulação vs. Refinanciar

- Se um empréstimo reformulação não está disponível (ou mesmo se ele é)

- Você pode ir a hipoteca refinanciar rota em vez

- isso pode realmente lhe poupar ainda mais dinheiro

- Através de uma taxa de juro mais baixa e, possivelmente, uma redução de prazo de empréstimo

em Alternativa, um proprietário pode olhar para uma taxa e prazo refinanciar em vez disso, se eles foram capazes de obter a taxa de juro reduzida, ao mesmo tempo.,a via de refinanciamento poderia ser benéfica porque o rácio empréstimo / valor seria provavelmente suficientemente baixo para evitar muitos ajustamentos de preços.digamos que o preço de compra original era $ 312,500, tornando a hipoteca de $ 250,000 um empréstimo LTV de 80% no início.se o saldo foi reduzido para $175.000, e a casa apreciou durante esses cinco anos para dizer $325.000, de repente você tem um LTV de 54% ou mais. Isso é muito baixo.e talvez você pudesse obter uma taxa de juros mais baixa, digamos 3,50% sem custos de fechamento graças a um crédito emprestador.,

isso iria empurrar o pagamento mensal para baixo para cerca de $ 786, embora o prazo seria um completo 30 anos novamente (a menos que você selecione um prazo mais curto).

A desvantagem para o refi é que você pode reiniciar o relógio e pagar os custos de encerramento. Você também tem que se qualificar para o refi e lidar com o que pode ser um longo processo de Subscrição.em qualquer dos casos, um pagamento mensal mais baixo libertaria dinheiro para outros objectivos, sejam eles quais forem. Um pagamento de hipoteca mais baixo também baixa o seu DTI, o que poderia permitir uma maior hipoteca Subsequente em uma propriedade diferente.,

Quando uma Reformulação Aumenta o Seu Pagamento de Hipoteca

- Um empréstimo reformulação pode realmente aumentar o seu pagamento mensal

- Supondo que é involuntário realizado pelo seu credor

- Exemplos incluem juros-apenas os empréstimos, uma vez que eles precisam ser pagos de volta

- E HELOCs uma vez que o período sorteio chega ao fim

Como mencionado, há casos em que uma reformulação pode realmente aumentar o seu pagamento de hipoteca. Estas situações ocorrem quando você tem pago menos do que o que era necessário para pagar a hipoteca por maturidade.lembrei-me de dois exemplos., Uma é uma hipoteca apenas juros, que como o nome indica, é o pagamento de juros justos a cada mês.

O período de juros apenas dura os primeiros 10 anos em uma hipoteca de 30 anos, em que ponto você vai precisar jogar catchup para pagar o saldo hipotecário fora no tempo.

O SEU mutuante irá reformular a sua hipoteca após o fim do período de IO e o pagamento mensal será significativamente mais elevado para contabilizar o pagamento totalmente amortizante ao longo de um curto prazo de 20 anos.outro exemplo é um HELOC, onde se obtém um período de 10 anos de empate e um período de reembolso de 15 anos., Pode ser alguma outra variação, mas uma vez que o período de sorteio termina, você deve começar a pagar o empréstimo.o empréstimo será reformulado para assegurar que os pagamentos mensais satisfazem a dívida até ao final do prazo restante.em ambos os casos, você pode evitar a reformulação para cima, refinanciando o empréstimo ou pagando-o na íntegra antes de uma reformulação é necessária. Você também poderia vender a propriedade antes da reformulação ocorrer.,

Hipoteca Reformulação Contras

- Leva mais tempo para pagar a sua hipoteca com pagamentos mais baixos

- Você pode pagar mais juros se o empréstimo for pago mais lentamente

- Poderá haver uma taxa para reformulação do seu empréstimo

- Pode exigir uma quantia mínima de pagamento

- Pode ser mais benéfico para refinanciar a uma menor taxa de hipoteca, sem nenhum custo

(foto: Damian Gadal)