Mange bekymret for at Kina er eier av Amerikansk gjeld gir den Kinesiske økonomiske innflytelse over de Forente Stater. Denne oppfatning, men stammer fra en misforståelse av statsgjeld og av hvordan statene henter makt fra sine økonomiske forbindelser. Innkjøp av statsgjeld fra utlandet er en normal transaksjon som bidrar til å opprettholde åpenhet i den globale økonomien., Følgelig, Kina ‘ s eierandel i usas gjeld er mer bindende enn å dele effekt på de bilaterale forbindelsene mellom de to landene.

Selv om Kina ønsket å «ringe inn» sine lån, bruk av kreditt som en tvangsmulkt tiltaket er komplisert og ofte sterkt begrenset. En kreditor kan bare diktere vilkårene for debitor land om at skyldneren har ingen andre alternativer. I tilfellet med Usa, Amerikansk gjeld er et godt holdt og svært ønskelig ressurs i den globale økonomien. Uansett gjeld Kina ikke selger er rett og slett kjøpt av andre land., For eksempel, i August 2015 Kina redusert sin beholdning av AMERIKANSKE Statsobligasjoner med ca $180 milliarder kroner. Til tross for omfanget, dette selloff ikke ha betydelig innvirkning på den AMERIKANSKE økonomien, og dermed begrense virkningen at en slik handling kan ha på AMERIKANSKE beslutningsprosessen.

Innehavere av USAS Gjeld

Videre, Kina behov for å opprettholde betydelige reserver av USAS gjeld å administrere exchange rate av renminbi., Var Kina plutselig å losse sin reserve holdings, sin valuta exchange rate ville stige, noe som gjør Kinesisk eksport dyrere i utenlandske markeder. Som sådan, Kina ‘ s beholdning av Amerikanske gjeld ikke gi Kina med ugrunnet økonomisk innflytelse over Usa.

Hvorfor er land akkumulere valutareservene?

Alle land som handler åpent med andre land er sannsynlig å kjøpe utenlandsk statsgjeld. I form av økonomisk politikk, et land kan ha to, men ikke tre av følgende: en fast valutakurs, selvstendig pengepolitikk, og fri kapitalflyt., Utenlandsk statsgjeld gir land med et middel til å forfølge sine økonomiske mål.

De to første funksjonene er pengepolitikken valg utført av landets sentrale bank. Første, statsgjeld ofte består en del av andre lands valutareserver. Andre sentralbanker kjøpe statsgjeld som en del av pengepolitikken for å opprettholde exchange rate eller forhindre økonomisk ustabilitet. Tredje, som en lav-risiko butikk av verdi, statsgjeld er attraktive for central banker og andre finansielle aktører likt. Hver av disse funksjonene vil bli diskutert kort.,

Reservar av Utanlandsk valuta

Alle land åpne for internasjonal handel eller investeringer krever en viss mengde av utenlandsk valuta på hånden til å betale for utenlandske varer eller investeringer i utlandet. Som et resultat, er det mange land beholde utenlandsk valuta i reserve for å betale for disse utgiftene, som pute økonomien fra plutselige endringer i internasjonale investeringer. Innenlandsk økonomisk politikk krever ofte sentralbanker for å opprettholde en reserve tilstrekkeligheten forholdet mellom valuta og andre reserver for kortsiktige utenlandsgjeld, og for å sikre et lands evne til å betjene sin eksterne kortsiktig gjeld i en krise., Det Internasjonale pengefondet utgir retningslinjer for å bistå myndighetene i å beregne riktig nivå av valutareservene gitt sine økonomiske forhold.

Exchange rate

En fast eller festes valutakursen er en pengepolitikken avgjørelse. Denne beslutningen forsøk på å redusere prisen ustabilitet som følger med flyktige kapitalen flyter. Slike forhold er spesielt tydelig i fremvoksende markeder: Argentinske import prisen øker med opp til 30 prosent i 2013 led opposisjonsledere å beskrive lønn som «vann som renner gjennom fingrene.,»Etter pris volatilitet er økonomisk og politisk destabiliserende, politikere administrere exchange priser for å redusere endre. Internasjonalt er det få land’ valutakurser er helt «flytende» eller bestemt av valuta markeder. For å administrere innenlandsk valuta rompriser, et land kan velge å kjøpe utenlandske eiendeler og lagre dem for fremtiden, når den valuta kan avskrive for raskt.

En lav-risiko butikk av verdi

Som statsgjeld er statlig støttet, private og offentlige finansinstitusjoner se på det som en lav-risiko for aktiva med en høy sjanse for tilbakebetaling., Noen statsobligasjoner er sett på som risikabelt enn andre. Et lands ekstern gjeld kan bli sett på som uforsvarlig i forhold til BNP eller sine reserver, eller et land som ellers kunne misligholde gjelden sin. Generelt, men statsgjeld er mer sannsynlig å gå tilbake verdi og derfor er tryggere i forhold til andre former for investering, selv om opptjente renter er ikke høy.

Hvorfor har Kina kjøpe AMERIKANSKE gjeld?

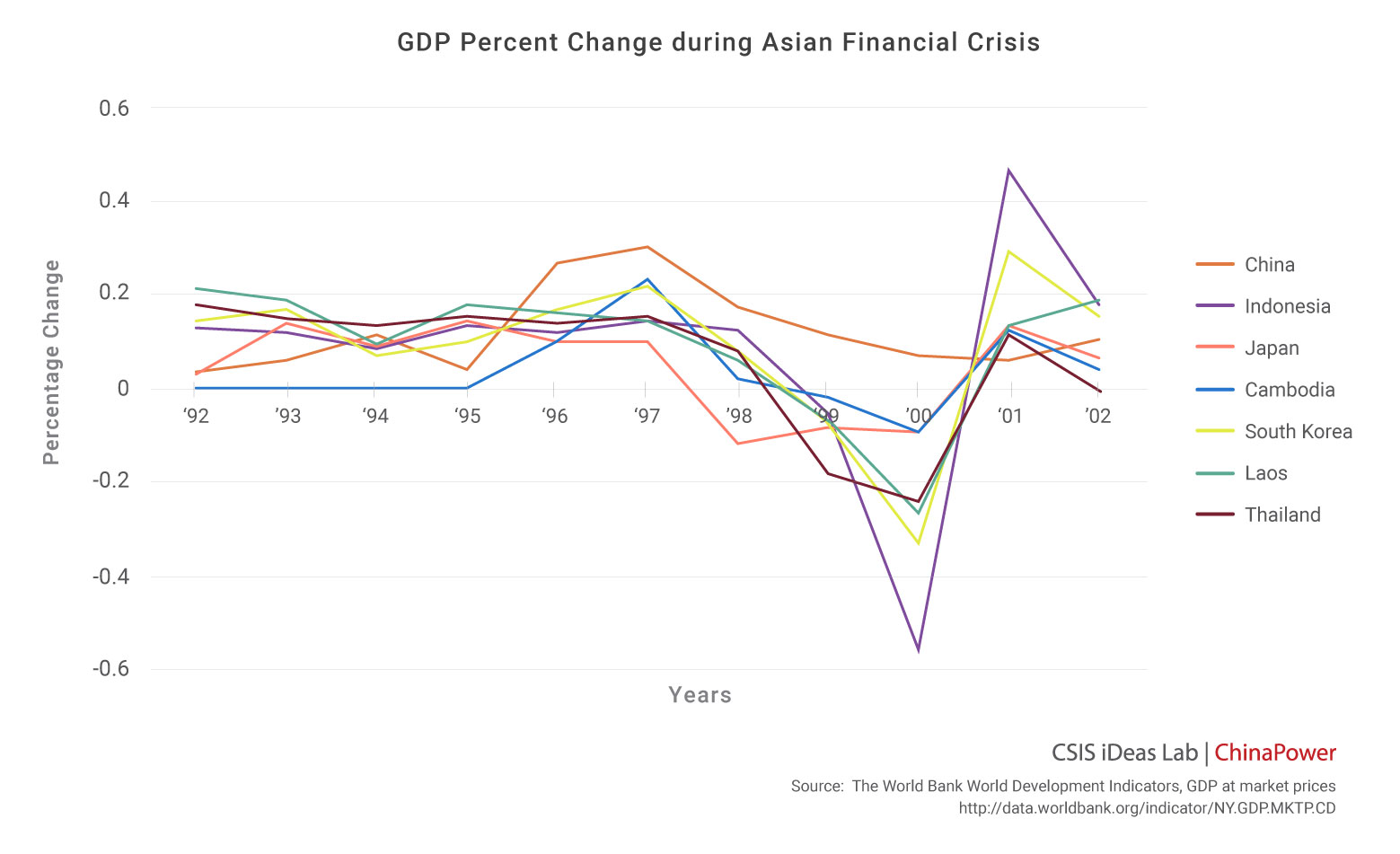

Kina kjøper AMERIKANSKE gjeld for de samme grunnene til at andre land kjøpe AMERIKANSKE gjeld, med to forbehold., Den ødeleggende 1997 Asiatiske finanskrisen bedt om Asiatiske økonomier, inkludert Kina, for å bygge opp valutareserver som et sikkerhetsnett. Mer spesifikt, Kina har store exchange-reserver, som var bygget opp over tid, delvis på grunn av vedvarende overskudd i driftsregnskapet, for å hindre kontantstrømmer fra handel og investeringer fra destabiliserende den innenlandske økonomien.

Kinas store AMERIKANSKE Egne beholdninger si så mye om AMERIKANSK makt i den globale økonomien som noen spesielle i den Kinesiske økonomien. Generelt kan man si at USAS gjeld er en ettertraktet ressurs. Det er trygt og praktisk., Som verdens reservevaluta, USA dollar er mye brukt i internasjonale transaksjoner. Handle varer er priset i dollar, og på grunn av den høye etterspørselen, dollaren kan lett tas i. Videre, den AMERIKANSKE regjeringen har aldri betalt sin gjeld.

En Samtale med Scott Miller

– >

gå til en annen spørsmålet

- 0:12 – Kan Kina til å bruke sin kreditor posisjon som et instrument for makt eller innflytelse mot U. S?,

- 2:09 – Hvorfor er land kjøpe hverandres gjeld?

- 3:40 – Hvis Kina selger sine AMERIKANSKE statsobligasjoner, hva ville skje? Hvordan vil økonomien i begge land bli påvirket?

- 5:43 – land Ville fortsatt ivrig kjøpe AMERIKANSKE statsobligasjoner hvis AMERIKANSKE dollar var ikke lenger verdensøkonomien reservevaluta?

til Tross for USAS gjeld er attraktive egenskaper, fortsatte AMERIKANSKE gjeld finansiering er opptatt økonomer, som er redd for at en plutselig stopp i kapitalstrømmene til Usa kunne bringe en nasjonal krise.1 Derfor, USA, avhengighet av gjeldsfinansiering ville presentere utfordringer—ikke hvis etterspørselen fra Kina ble stanset, men hvis etterspørselen fra alle økonomiske aktører plutselig stoppet.2

Fra et regionalt perspektiv, Asiatiske land holder en uvanlig stor mengde AMERIKANSKE gjeld i respons til 1997 Asiatiske finanskrisen. Under den Asiatiske finanskrisen, Indonesia, Korea, Malaysia, Filippinene og Thailand så inngående investeringer ulykken til en estimert -$12,1 milliarder kroner fra $93 milliarder kroner, eller 11 prosent av deres samlede BNP før krise.,3 svar, Kina, Japan, Korea, og Sørøst-Asiatiske nasjoner opprettholde store føre-var-prinsippet regnværsdag midler av valutareservene, som—for sikkerhet og bekvemmelighet,—inkluderer AMERIKANSK gjeld. Disse retningslinjene ble stadfestet post-2008, når Asiatiske økonomier hadde en relativt rask utvinning.

Fra et nasjonalt perspektiv, Kina kjøper AMERIKANSKE gjeld på grunn av sin komplekse finansielle systemet. Sentralbanken må kjøpe AMERIKANSKE Statsobligasjoner og andre eiendeler i utenlandsk virksomhet til å holde kontantstrømmer fra forårsaker inflasjon., I tilfelle av Kina, dette fenomenet er uvanlig. Et land som Kina, noe som sparer mer enn det investerer innenlands, er vanligvis en internasjonal långiver.4

for Å unngå inflasjon, den Kinesiske sentralbanken fjerner dette innkommende utenlandsk valuta ved kjøp av eiendeler i utenlandsk virksomhet—inkludert U.S. Treasury obligasjoner—i en prosess som kalles «sterilisering.»Dette systemet har den ulempen av å generere unødig lav avkastning på investeringen: ved å stole på FDI, Kinesiske bedrifter låner fra utlandet til høye renter, mens Kina fortsetter å låne ut til utenlandske enheter med lave renter.,5 Dette systemet også tvinger Kina for å kjøpe utenlandske eiendeler, inkludert sikker, praktisk AMERIKANSK gjeld.

hvem Som eier de fleste AMERIKANSKE gjeld?

Rundt 70 prosent av USAS gjeld er holdt av innenlandske finansielle aktører og institusjoner i Usa. AMERIKANSKE Statsobligasjoner representerer en praktisk, væske -, lav-risiko butikk av verdi. Disse egenskapene gjør det attraktivt for ulike finansielle aktører, fra sentralbanker som ønsker å holde penger i reserve til private investorer som søker en lav-risiko eiendelen i en portefølje.

For alle USA, innenlandske offentlige aktører, intragovernmental holdings, inkludert arbeidsgiveravgift, hold over en tredjedel av AMERIKANSKE Egne verdipapirer. Sekretær for treasury er juridisk forpliktet til å investere arbeidsgiveravgift inntekter i USA-som er utstedt eller garantert verdipapirer, som er lagret i trust fond som forvaltes av Finansdepartementet.

The Federal Reserve har den nest største andelen av AMERIKANSKE Statsobligasjoner, om lag 13 prosent av den totale AMERIKANSKE Statskasseveksler. Hvorfor ville et land kjøpe sin egen gjeld? Som den AMERIKANSKE, sentralbanken, Federal Reserve må justere mengden av penger i omløp for å dekke det økonomiske miljøet. Sentralbanken utfører denne funksjonen via open market operations—kjøp og salg av finansielle eiendeler, som Statskasseveksler, for å legge til eller fjerne penger fra økonomien. Ved kjøp av eiendeler fra banker, Federal Reserve steder nye penger i omløp for å tillate bankene å låne mer, anspore virksomhet, og bidra til økonomisk oppgang.

Unntak av Federal Reserve og Sosial Trygghet, en rekke andre AMERIKANSKE finansielle aktører hold US Treasury verdipapirer., Disse finansielle aktører inkluderer statlige og lokale myndigheter, verdipapirfond, forsikringsselskaper, offentlige og private pensjoner, og AMERIKANSKE banker. Generelt sett, de vil holde U.S. Treasury verdipapirer som en lav-risiko eiendelen.

Den største effekten av en bred skala dump av AMERIKANSKE Statsobligasjoner med Kina vil være at Kina ville faktisk eksport færre varer til Usa.

– Scott Miller

Samlet, fremmede land, som hver utgjør en relativt liten andel av USAS gjeld-holdere., Selv om Kina ‘ s holdings har representert i underkant av 20 prosent av utenlandsk eide AMERIKANSKE gjeld i de siste årene har denne andelen bare består av mellom 5 og 7 prosent av den totale AMERIKANSKE gjeld. Kinas holdings falt til $1.05 billioner i November 2016, som markerer den laveste nivået siden 2010. Videre har Japan til tider overkjørt Kina som den største utenlandske innehaveren av US gjeld. Dette har vært tilfellet siden juni 2019, som Kinas holdings har falt, og Japan har steget.

Internasjonalt, denne situasjonen er felles: de fleste statsgjeld er holdt innenlands., Europeiske finansinstitusjoner hold fleste Europeiske suverene obligasjoner. På samme måte, Japansk innenlandske finansielle aktører inne ca 90 prosent av Japanske netto statsgjeld. Dermed tross for internasjonal etterspørsel etter AMERIKANSK statsgjeld, Usa er intet unntak til den globale trenden: USA innenlandske aktører hold flertallet av USAS suverene obligasjoner.

- Ashvin Ahuja et al.»En Ende til Kinas Ubalanser?»i Kinas Økonomi i Overgang: Fra Eksterne til Interne Rebalansering, ed., Anoop Singh, Streik Nabar, og Pappa N’Diaye (Washington, DC: International Monetary Fund, 2013), 11.

- For de som er interessert i 2008 krise og forholdet mellom USA gjeld, internasjonal kapitalflyt og den globale handelen, se Reserve Bank of India Guvernør Raghuram Rajan er svært innsiktsfull og tilgjengelig analyse, Feil Linjer: Hvordan Skjulte Sprekker Fortsatt Truer verdensøkonomien (New Jersey: Princeton University Press, 2010).

- Steven Radelet og Jeffrey Sachs, «Utbruddet av den Øst-Asiatiske finanskrisen,» i Valuta Kriser, ed., Paul Krugman (Chicago: University of Chicago Press, 2000), 111.

- Yu Yongding, «Rebalansering den Kinesiske Økonomien,» Oxford Review of Economic Policy, Vol. 28, No. 3, 2012, 560.

- Yu Yongding, «Rebalansering den Kinesiske Økonomien,» Oxford Review of Economic Policy, Vol. 28, No. 3, 2012, 560.