rata de utilizare a creditului este un factor cheie în determinarea scorului dvs. de credit, deci este esențial să înțelegeți cum funcționează. La urma urmei, un scor de credit mare vă poate califica pentru sume mai mari de împrumut și rate ale dobânzii mai mici, în timp ce un scor de credit scăzut poate face dificilă atingerea obiectivelor financiare.în această postare, vom acoperi tot ce trebuie să știți despre utilizarea creditului, inclusiv:

- ce este rata de utilizare a creditului?

- cum se calculează rata de utilizare a creditului?,

- care este un raport bun de utilizare a creditului?

- cum de a îmbunătăți rata de utilizare a creditului

ce este rata de utilizare a creditului?utilizarea creditului măsoară soldurile pe care le datorați pe cardurile dvs. de credit în raport cu limitele de credit ale cardurilor. Dacă nu utilizați niciodată cardurile de credit și nu există nici un echilibru pe ele, utilizarea dvs. de credit ar fi zero. Dacă transporta de obicei un echilibru pe una sau mai multe cărți, sunteți „utilizarea” unele dintre creditul disponibil—și furnizorii de scor de credit va lua notă., Utilizarea creditului este o piesă cheie a puzzle-ului dvs. de scor de credit. FICO și Vantage, două mari agenții de credit de notare, lista de utilizare a creditului ca al doilea cel mai mare factor care le ia în considerare atunci când se determină scorul de credit. Dacă raportul dvs. de utilizare este ridicat, indică faptul că este posibil să depășiți cheltuielile—și acest lucru vă poate afecta negativ scorul. Vom vorbi mai multe despre ce este un raport bun de utilizare a creditului într-un moment.

cum se calculează rata de utilizare a creditului?,

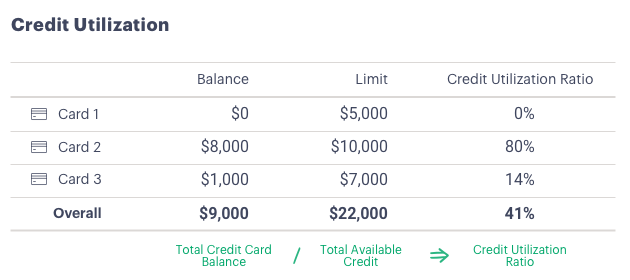

ratele de utilizare a creditului pot fi calculate pentru fiecare card de credit (soldul cardului împărțit la limita cardului) și pe o bază generală (soldul total pe toate cardurile împărțit la suma limitelor de credit).

de exemplu:

regula generală de degetul mare cu utilizarea de credit este de a rămâne sub 30 la sută.1 Acest lucru se aplică fiecărui card individual și raportului total de utilizare a creditului. Orice mai mare de 30 la sută poate scădea scorul dvs. de credit și poate face creditorii să se îngrijoreze că sunteți suprasolicitat și veți avea dificultăți în rambursarea datoriilor noi.,Experian constată că ratele de utilizare a creditelor variază în funcție de grupa de vârstă.3 generația tăcută are o medie de 16 la sută, urmată de Baby Boomers la 29 la sută, Gen X la 36 la sută și Millennials și Generația Z la 37 la sută. Interesant este că grupurile mai tinere tind să aibă solduri mai mici decât bătrânii lor — dar limitele lor de credit sunt, de asemenea, mai mici, astfel încât ratele lor de utilizare a creditului pot fi încă ridicate.

cum de a îmbunătăți rata de utilizare a creditului

dacă credeți că rata de utilizare a creditului este exploatație scorul dvs. de credit în jos, puteți utiliza aceste cinci strategii pentru a îmbunătăți.

1., Plătește datoria. Reduceți soldurile cardului dvs. de credit plătind mai mult decât minimul în fiecare lună. Luați în considerare efectuarea a două sau mai multe plăți pe cardurile dvs. de credit pe parcursul lunii – chiar și plățile suplimentare mici pot accelera plata datoriilor și vă pot ajuta să vă mențineți raportul de utilizare pe tot parcursul ciclului de facturare. Doar asigurați-vă că pentru a evita încărcarea mai mult pe carduri.

2. Refinanțați datoria cardului de credit cu un împrumut personal. Refinanțarea datoriei cardului de credit cu un împrumut personal poate ajuta în mai multe moduri., În primul rând, consolidarea mai multor solduri ale cărților de credit într-un împrumut cu o rată a dobânzii mai mică (în mod ideal) poate reduce suma dobânzii pe care o veți plăti în timp, ceea ce înseamnă că puteți plăti mai mult către principal și puteți elimina datoria mai devreme. În al doilea rând, mulți oameni consideră că este mai ușor să rămână pe partea de sus a unui singur împrumut lunar de plată în loc de mai multe plăți card de credit. În cele din urmă, dacă cardurile dvs. de credit rămân deschise după transferul soldului într-un împrumut personal, raportul dvs. de utilizare a creditului scade., Dacă vă păstrați cărțile de credit deschise și nu a alerga până un echilibru pe ele din nou, care poate ajuta scorul dvs. în timp.

3. Cereți o limită de credit mai mare. De asemenea, puteți reduce rata de utilizare a creditului solicitând o creștere a limitei de credit pe unul dintre cardurile dvs. Într-un sondaj recent, CreditCards.com s-a constatat că 89% dintre persoanele care solicită o limită de credit mai mare primesc una.4 de exemplu, să presupunem că aveți un sold de $8,000 pe un card cu o limită de $10,000. Creșterea limitei de la $10,000 la $15,000 ar reduce rata de utilizare a creditului de la 80 la sută la 53 la sută., Din nou, este esențial să rezistați tentației de a petrece până la noua limită.

4. Aplicați pentru un alt card. Un alt mod de a crește limita totală de credit este de a aplica pentru un card de credit suplimentar. Un cuvânt de precauție: în timp ce se aplică pentru un card de credit suplimentar este o modalitate de a reduce rata de utilizare a creditului, deschiderea unui nou card de credit nu poate îmbunătăți scorul de credit. Având mai multe carduri de credit poate ispiti să-și petreacă mai mult decât vă puteți permite să plătească înapoi, care poate face ravagii asupra sănătății dumneavoastră financiare (să nu mai vorbim de Scorul de credit)., În plus, un nou card de credit, similar cu un nou împrumut personal, se va adăuga la numărul de conturi noi, care pot, de asemenea, Ding scorul de credit.

5. Lăsați cărțile deschise după ce le plătiți. Plătind cardul, îți reduci soldul total. Prin păstrarea cardului deschis, vă mențineți limita totală de credit—reducând astfel rata de utilizare a creditului.,rețineți că luarea unui împrumut personal pentru a consolida datoria cardului de credit, solicitarea unei limite de credit mai mari pe cardul dvs. sau solicitarea unui alt card poate implica o „anchetă grea” în raportul dvs. de credit, care vă poate Ding scorul de credit.acum, că știți cum să vă îmbunătățiți utilizarea creditului, este important să urmăriți progresul dvs. Verificați soldurile cardului de credit lunar și să păstreze file pe rapoartele de utilizare. Mulți emitenți de carduri oferă alerte de Sold prin text sau e-mail, ceea ce face chiar mai ușor pentru a preveni rata de utilizare de la târâtor în sus., Monitorizarea scorul de credit poate oferi, de asemenea, motivația de a menține utilizarea sub control.

rata de utilizare a creditului este doar un factor care intră în scorul dvs. de credit, dar este unul important. Menținerea utilizării creditului scăzut vă poate crește atractivitatea pentru creditori și vă poate oferi acces la rate mai bune și împrumuturi mai mari.