多くの人が、中国の米国債の所有権が米国に対する中国の経済的レバレッジをもたらすことを心配しています。 しかし、この懸念は、ソブリン債務の誤解と、国家が経済関係からどのように権力を引き出すかに起因する。 外国によるソブリン債務の購入は、世界経済の開放性を維持するのに役立つ通常の取引です。, したがって、アメリカの債務に対する中国の株式は、両国間の二国間関係に及ぼす影響を分けるよりも拘束力のあるものである。

たとえ中国が融資を”呼び出す”ことを望んだとしても、強制的な措置としての信用の使用は複雑であり、しばしば大きく制約されている。 その債務者が他のオプションを持っていない場合、債権者は、債務者の国のための条件を指示することができます。 米国の場合、アメリカの債務は、世界経済において広く保有され、非常に望ましい資産です。 中国が売っている債務は、単に他の国によって購入されています。, 例えば、2015年に中国は米国債の保有を約180億ドル削減した。 規模にもかかわらず、この売却は米国経済に大きな影響を与えず、それによってそのような行動が米国の意思決定に与える影響を制限しました。

米国債務保有者

さらに、中国は人民元の為替レートを管理するために、米国債務の重要な準備金を維持する必要があります。, 中国が突然準備保有を解除すると、その通貨の為替レートが上昇し、中国の輸出が海外市場でより高価になるでしょう。 したがって、中国のアメリカの債務の保有は、中国に米国に対する過度の経済的影響を与えるものではない。

なぜ国は外貨準備を蓄積するのですか?

他の国と公然と取引する国は、外国のソブリン債務を購入する可能性があります。 経済政策の面では、国は、固定為替レート、独立した金融政策、および自由な資本フローのいずれかの二つを持つことができますが、三つではありません。, 外国のソブリン債務は、国に経済目的を追求する手段を提供します。

最初の二つの機能は、国の中央銀行によって実行される金融政策の選択です。 第一に、ソブリン債務は、多くの場合、他の国の外貨準備の一部を構成しています。 第二に、中央銀行は、為替レートを維持したり、経済の不安定性を未然に防ぐために、金融政策の一環としてソブリン債務を購入します。 第三に、価値の低リスクストアとして、ソブリン債務は、中央銀行や他の金融関係者にとって同様に魅力的です。 これらの機能のそれぞれについて簡単に説明します。,

外貨準備

国際貿易または投資に開放されている国は、外国商品または海外投資の支払いに一定額の外貨を手元に必要とします。 その結果、多くの国は、国際投資の急激な変化から経済をクッション、これらの費用のために支払うために外貨を準備しておきます。 国内の経済政策では、中央銀行に対して、短期対外債務に対する外国為替その他の準備金の準備十分率を維持し、危機時に対外短期債務をサービスできる国の能力を確保することが求められることが多い。, 国際通貨基金は、政府が経済状況を考慮して外貨準備の適切なレベルを計算するのを支援するためのガイドラインを公開しています。

為替レート

固定為替レートまたは固定為替レートは、金融政策の決定です。 この決定は、揮発性の資本フローに伴う価格の不安定性を最小限に抑えようとします。 このような状況は、新興市場で特に明らかである:アルゼンチンの輸入価格の上昇30で2013パーセントは、”あなたの指を介して実行されている水として賃金,”価格の変動は経済的および政治的に不安定であるため、政策立案者は変化を緩和するために為替レートを管理しています。 国際的には、いくつかの国の為替レートが完全に”変動”または通貨市場によって決定されています。 国内通貨レートを管理するために、国は通貨があまりにも速く下落する可能性があるときに、外国資産を購入し、将来のためにそれらを格納すること

価値の低リスクストア

ソブリン債務は政府支援型であるため、民間および公的金融機関は、返済の可能性が高い低リスク資産と見なしている。, 一部の国債は、他の国債よりもリスクが高いと見なされています。 国の対外債務は、GDPまたはその埋蔵量に対して持続不可能であると見なされるかもしれないし、国がそうでなければ債務不履行になる可能性がある。 しかし、一般的に、ソブリン債務は価値を返す可能性が高く、したがって、稼いだ利息が高くない場合でも、他の投資形態と比較して安全です。

なぜ中国は米国の債務を買うのですか?

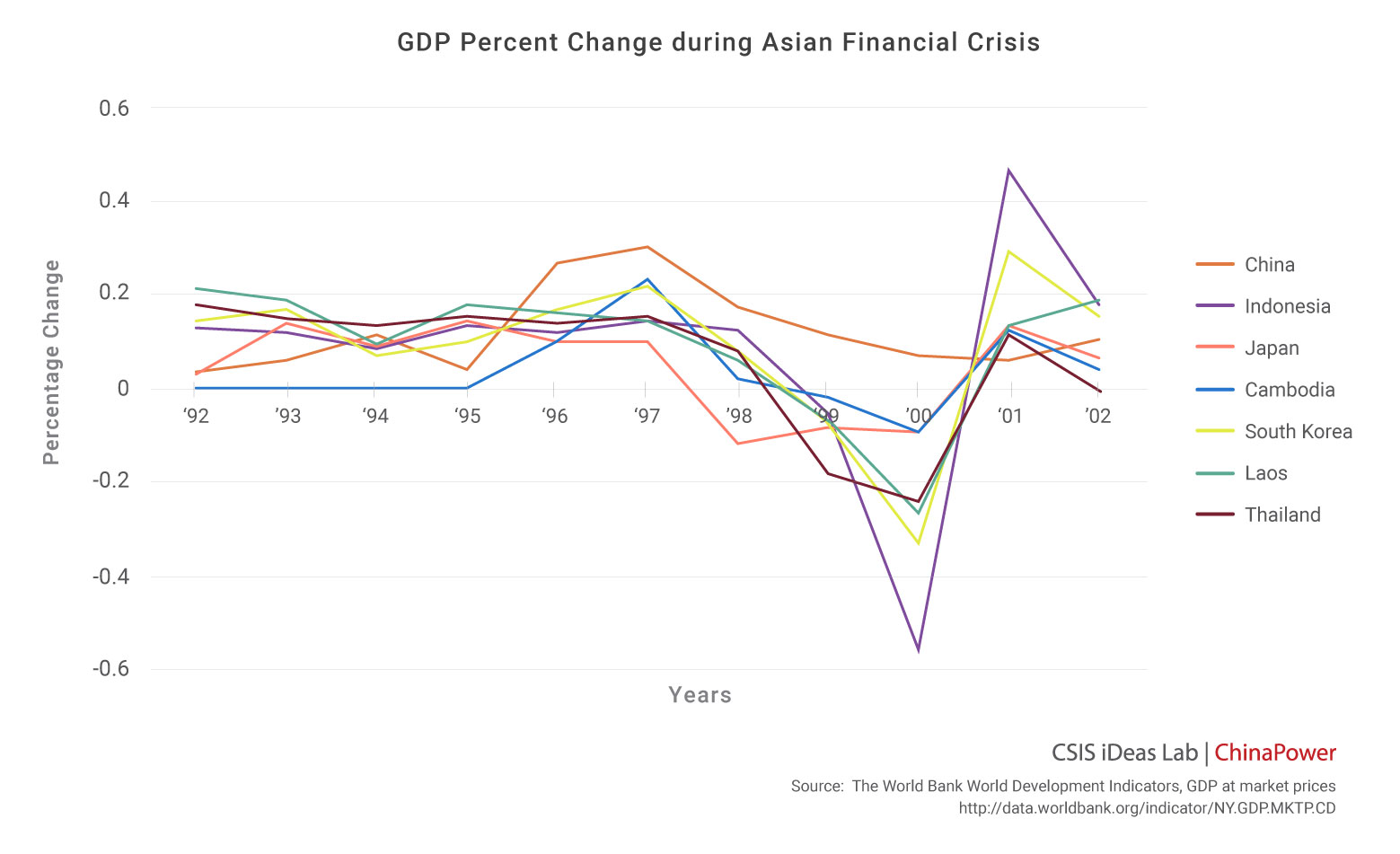

中国は同じ理由で米国の債務を購入する他の国は二つの注意点で、米国の債務を購入します。, 1997年のアジア金融危機により、中国を含むアジア経済はセーフティネットとして外貨準備を構築するようになった。 具体的には、中国は、経常収支の黒字が持続的であったこともあり、長期にわたって積み上げられた大きな外貨準備を保有しており、国内経済の不安定化による貿易や投資によるキャッシュフローを抑制しています。

中国の大規模な米国財務省保有は、中国経済の特殊性と同様に、世界経済における米国の力について多くのことを言います。 大まかに言えば、米国の債務は需要のある資産です。 それは安全、便利です。, 世界の準備通貨として、米ドルは国際的な取引で広く使用されています。 貿易商品はドルで価格設定され、その高い需要のために、ドルは簡単に現金化することができます。 さらに、米国政府は債務不履行に陥ったことはありません。

スコット–ミラーとの会話

別の質問にスキップ

- 0:12-中国は米国に対する権力やレバレッジの道具として債権者の地位を利用できますか?,

- 2:09–なぜ国はお互いの借金を買うのですか?

- 3:40-中国が米国債を売却した場合、どうなるのでしょうか? 両国の経済はどのような影響を受けるのでしょうか?

- 5:43-米ドルが世界経済の準備通貨ではなくなった場合、各国は依然として米国債を熱心に購入するでしょうか?

米国の債務の魅力的な性質にもかかわらず、米国の債務融資は、米国への資本流入の突然の停止が国内危機を引き起こす可能性があることを心配しているエコノミストを懸念している。1このように、米国, 中国からの需要が停止した場合ではなく、すべての金融主体からの需要が突然停止した場合、債務融資への依存は課題をもたらすだろう。2

地域的な観点からは、アジア諸国は1997年のアジア金融危機を受けて、異常に大量の米国債務を保有している。 アジア金融危機の間、インドネシア、韓国、マレーシア、フィリピン、タイは、予想される12.1億ドルから93億ドル、または危機前のGDPの11パーセントに流入する投資がクラッシュした。,3これに対し、中国、日本、韓国、東南アジア諸国は、安全と利便性のために、米国の債務を含む外貨準備の大規模な予防資金を維持している。 これらの政策は、アジア経済が比較的迅速な回復を誇った2008年以降に立証されました。

国家的観点から、中国は複雑な金融システムのために米国の債務を購入します。 中央銀行を購入しなけの対米国債等の外国資産保現金収入がインフレになります。, 中国の場合、この現象は珍しいです。 中国のような国は、国内に投資するよりも多くを節約し、典型的には国際的な貸し手です。4

インフレを避けるために、中国の中央銀行は、”滅菌”と呼ばれるプロセスで、米国債を含む外国資産を購入することによって、この入ってくる外貨”このシステムは、投資に不必要に低いリターンを生成するという欠点を持っています:FDIに依存することによって、中国企業は高い金利で海外から借り、中国は低い金利で外国企業に貸し続けています。,5このシステムはまた、安全で便利な米国の債務を含む外国資産を購入するために中国を強制します。

誰が最も米国の債務を所有していますか?

米国の債務の約70パーセントは、米国の国内の金融主体や機関によって保有されています。 米国債は、価値の便利な、液体、低リスクのストアを表します。 これらの資質は、ポートフォリオ内の低リスク資産を求めている個人投資家に準備金にお金を保持するために探している中央銀行から、多様な金融主体にとって魅力的になります。

すべての米国の, 国内公共アクター、社会保障を含む政府内保有は、米国財務省証券の三分の一を保持しています。 財務長官は、財務省が管理する信託基金に保管されている米国発行または保証証券に社会保障税収入を投資することが法的に要求されています。

連邦準備制度理事会は、米国債の第二位のシェアを保持しており、米国債総額の約13パーセントです。 なぜ国は自分の借金を買うのでしょうか? アメリカとしては, 中央銀行は、連邦準備制度理事会は、経済環境に合わせて循環中のお金の量を調整する必要があります。 中央銀行は、公開市場操作を介してこの機能を実行します—財務省手形のような金融資産を売買して、経済からお金を追加または削除します。 銀行から資産を購入することにより、連邦準備制度理事会は、銀行がより多くを貸し、ビジネスを促進し、景気回復を助けることを可能にするために、

連邦準備制度理事会および社会保障を除いて、他の多くの米国の金融関係者が米国財務省証券を保有しています。, これらの金融主体には、州および地方政府、投資信託、保険会社、公的および民間年金、および米国の銀行が含まれます。 一般的に言えば、彼らは低リスク資産として米国財務省証券を保持します。

中国による米国債の広範なダンプの最大の効果は、中国が実際に米国に少ない商品を輸出するということです。

–p>-Scott Miller

全体的に、外国はそれぞれ米国の債務保有者の比較的小さな割合を占めています。, 中国の保有は、過去数年間で外国所有の米国債務のわずか20%を占めていますが、この割合は米国債務総額の5-7%しか含まれていません。 中国の保有は1.05月に2016兆ドルに落ち、2010年以来最低レベルをマークしました。 さらに、日本は時には米国の債務の最大の外国保有者として中国を追い抜いてきました。 これは、中国の保有が下落し、日本の保有が上昇したため、2019年から当てはまっています。

国際的には、このような状況は一般的であり、ほとんどのソブリン債務は国内で保有されています。, 欧州金融機関は、欧州のソブリン債の大部分を保有しています。 同様に、日本の国内金融アクターは、日本の純ソブリン債務の約90%を保有しています。 したがって、米国のソブリン債に対する国際的な需要にもかかわらず、米国は世界的な傾向の例外ではない:米国の国内主体は、米国のソブリン債の

- Ashvin Ahuja et al.、”中国の不均衡の終わり?”移行中の中国経済における:外部から内部へのリバランス、ed。, Anoop Singh,Malhar Nabar,And Papa N’Diaye(ワシントンD.C.:国際通貨基金,2013),11.

- 2008年の危機と米国債務、国際資本フロー、世界貿易の関係に興味のある人については、インド準備銀行のラグラム-ラージャン総裁の非常に洞察力があり、アクセス可能な分析、断層線:隠れた骨折が依然として世界経済を脅かす方法(ニュージャージー州:プリンストン大学出版社、2010年)を参照してください。

- スティーブン*ラデレットとジェフリー*サックス、”東アジア金融危機の発症、”通貨危機、ed。, ポール-クルーグマン(シカゴ:シカゴ大学プレス、2000)、111。

- Yu Yongding、”中国経済のリバランス、”経済政策のオックスフォードレビュー、Vol。 28,3号,2012,560.

- Yu Yongding、”中国経済のリバランス、”経済政策のオックスフォードレビュー、Vol。 28,3号,2012,560.