Viele sorgen sich, dass China in den Besitz der amerikanischen Schulden bietet die chinesische wirtschaftliche Druck auf die Vereinigten Staaten. Diese Befürchtung beruht jedoch auf einem Missverständnis der Staatsverschuldung und der Art und Weise, wie Staaten Macht aus ihren Wirtschaftsbeziehungen beziehen. Der Kauf von Staatsanleihen durch das Ausland ist eine normale Transaktion, die dazu beiträgt, die Offenheit in der Weltwirtschaft aufrechtzuerhalten., Folglich hat Chinas Anteil an Amerikas Schulden eher eine bindende als eine trennende Wirkung auf die bilateralen Beziehungen zwischen den beiden Ländern.

Selbst wenn China seine Kredite „zurückrufen“ wollte, ist die Verwendung von Krediten als Zwangsmaßnahme kompliziert und oft stark eingeschränkt. Ein Gläubiger kann nur dann Bedingungen für das Schuldnerland diktieren, wenn dieser Schuldner keine anderen Möglichkeiten hat. Im Falle der Vereinigten Staaten ist die amerikanische Verschuldung ein weitgehender und äußerst wünschenswerter Vermögenswert in der Weltwirtschaft. Welche Schulden China auch immer verkauft, wird einfach von anderen Ländern gekauft., Zum Beispiel reduzierte China im August 2015 seine Bestände an US-Treasuries um rund 180 Milliarden US-Dollar. Trotz des Umfangs wirkte sich dieser Ausverkauf nicht wesentlich auf die US-Wirtschaft aus, wodurch die Auswirkungen einer solchen Maßnahme auf die US-Entscheidungsfindung begrenzt wurden.

Inhaber von US-Schulden

Darüber hinaus muss China erhebliche Reserven an US-Schulden unterhalten, um den Wechselkurs des Renminbi zu verwalten., Sollte China seine Reservebestände plötzlich entladen, würde der Wechselkurs seiner Währung steigen, was die chinesischen Exporte auf den ausländischen Märkten teurer machen würde. Daher bieten Chinas amerikanische Schuldenbestände China keinen übermäßigen wirtschaftlichen Einfluss auf die Vereinigten Staaten.

Warum akkumulieren Länder Devisenreserven?

Jedes Land, das offen mit anderen Ländern handelt, kauft wahrscheinlich ausländische Staatsanleihen. In Bezug auf die Wirtschaftspolitik kann ein Land zwei, aber nicht drei der folgenden Faktoren haben: einen festen Wechselkurs, eine unabhängige Geldpolitik und freie Kapitalströme., Ausländische Staatsanleihen bieten Ländern die Möglichkeit, ihre wirtschaftlichen Ziele zu verfolgen.

Die ersten beiden Funktionen sind geldpolitische Entscheidungen, die von der Zentralbank eines Landes durchgeführt werden. Erstens umfassen Staatsschulden häufig einen Teil der Devisenreserven anderer Länder. Zweitens kaufen die Zentralbanken Staatsanleihen im Rahmen der Geldpolitik, um den Wechselkurs aufrechtzuerhalten oder die wirtschaftliche Instabilität zu verhindern. Drittens sind Staatsanleihen als Wertspeicher mit geringem Risiko für Zentralbanken und andere Finanzakteure gleichermaßen attraktiv. Jede dieser Funktionen wird kurz besprochen.,

Währungsreserven

Jedes Land, das für den internationalen Handel oder Investitionen offen ist, benötigt eine bestimmte Menge an Fremdwährung, um ausländische Waren oder Investitionen im Ausland zu bezahlen. Infolgedessen halten viele Länder Devisen in Reserve, um diese Ausgaben zu bezahlen, die die Wirtschaft vor plötzlichen Veränderungen der internationalen Investitionen abfedern. In der Innenwirtschaftspolitik ist es häufig erforderlich, dass die Zentralbanken ein reserveadäquates Verhältnis von Devisen-und anderen Reserven für kurzfristige Auslandsschulden aufrechterhalten und sicherstellen, dass ein Land in einer Krise in der Lage ist, seine kurzfristigen Auslandsschulden zu bedienen., Der Internationale Währungsfonds veröffentlicht Leitlinien zur Unterstützung der Regierungen bei der Berechnung geeigneter Währungsreserven unter Berücksichtigung ihrer wirtschaftlichen Bedingungen.

Wechselkurs

Ein fester oder gebundener Wechselkurs ist eine geldpolitische Entscheidung. Diese Entscheidung versucht, die mit volatilen Kapitalströmen einhergehende Preisstabilität zu minimieren. Solche Bedingungen zeigen sich besonders in den Schwellenländern: Argentinische Importpreiserhöhungen von bis zu 30 Prozent im Jahr 2013 führten dazu, dass Oppositionsführer die Löhne als „Wasser durch die Finger“ bezeichneten.,“Da die Preisvolatilität wirtschaftlich und politisch destabilisierend ist, verwalten die politischen Entscheidungsträger die Wechselkurse, um den Wandel zu mildern. International sind die Wechselkurse einiger Länder vollständig „schwebend“ oder werden von den Devisenmärkten bestimmt. Um die Inlandswährungskurse zu verwalten, kann ein Land ausländische Vermögenswerte kaufen und für die Zukunft aufbewahren, wenn die Währung zu schnell abwertet.

Ein risikoarmer Wertspeicher

Da Staatsschulden staatlich abgesichert sind, betrachten private und öffentliche Finanzinstitute sie als risikoarmen Vermögenswert mit hoher Rückzahlungschance., Einige Staatsanleihen gelten als riskanter als andere. Die Auslandsverschuldung eines Landes kann im Verhältnis zu seinem BIP oder seinen Reserven als nicht nachhaltig angesehen werden, oder ein Land könnte anderweitig mit seinen Schulden in Verzug geraten. Im Allgemeinen ist es jedoch wahrscheinlicher, dass Staatsanleihen einen Wert zurückgeben und daher im Vergleich zu anderen Investitionsformen sicherer sind, auch wenn die Zinsen nicht hoch sind.

Warum kauft China US-Schulden?

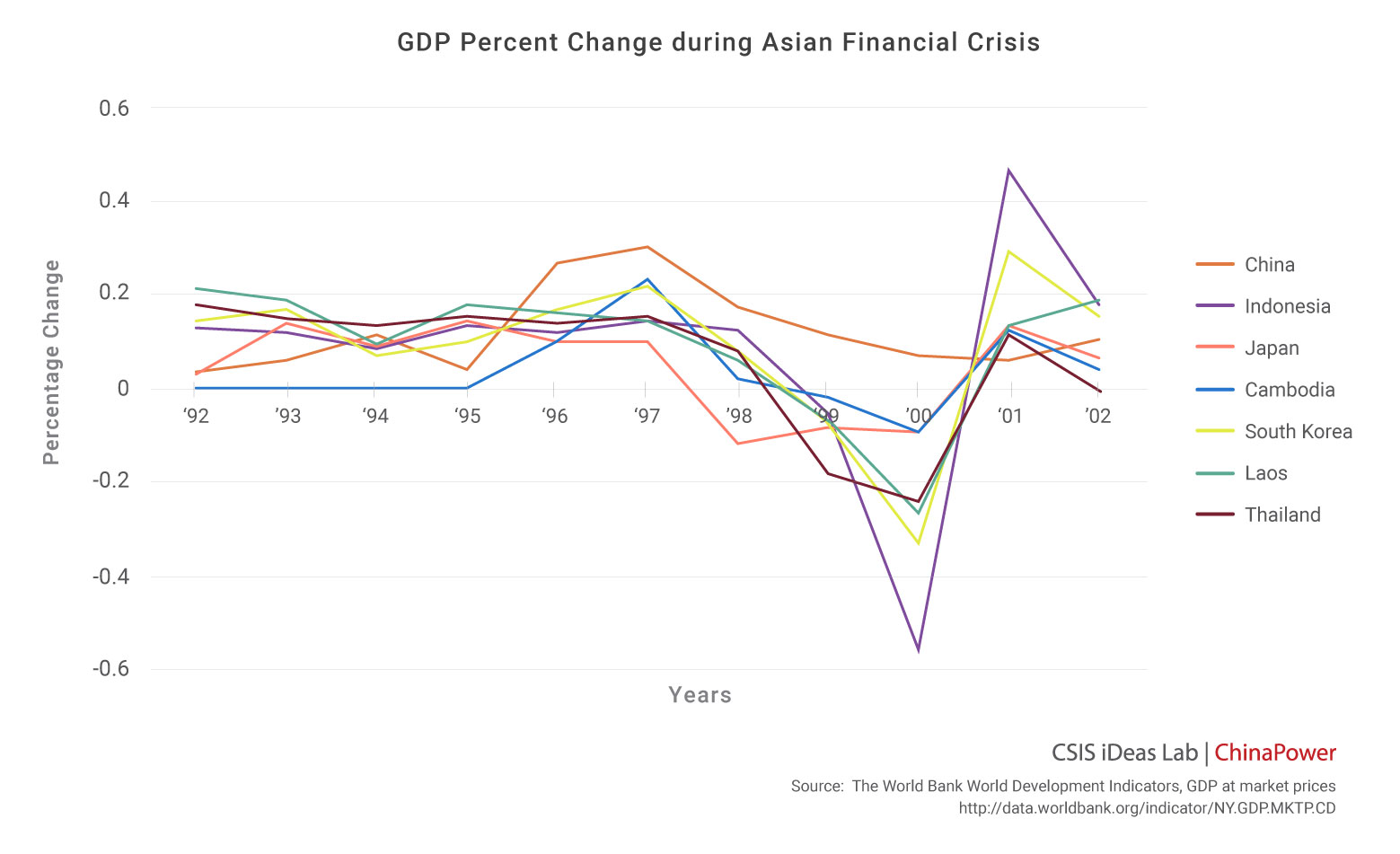

China kauft US-Schulden aus den gleichen Gründen kaufen andere Länder US-Schulden, mit zwei Einschränkungen., Die lähmende asiatische Finanzkrise von 1997 veranlasste die asiatischen Volkswirtschaften, einschließlich China, Devisenreserven als Sicherheitsnetz aufzubauen. Insbesondere verfügt China über große Devisenreserven, die im Laufe der Zeit teilweise aufgrund anhaltender Leistungsbilanzüberschüsse aufgebaut wurden, um die Destabilisierung der Binnenwirtschaft durch Handels-und Investitionszuflüsse zu verhindern.

Chinas große US-Treasury-Bestände sagen so viel über die Macht der USA in der Weltwirtschaft aus wie jede Besonderheit der chinesischen Wirtschaft. Im Großen und Ganzen sind US-Schulden ein gefragter Vermögenswert. Es ist sicher und bequem., Als Reservewährung der Welt wird der US-Dollar in großem Umfang für internationale Transaktionen verwendet. Handelswaren werden in Dollar festgesetzt und aufgrund der hohen Nachfrage kann der Dollar leicht eingelöst werden. Darüber hinaus hat die US-Regierung ihre Schulden nie in Verzug geraten.

Ein Gespräch mit Scott Miller

fahren Sie zu einer weiteren Frage

- 0:12 – Können verwenden China seine Gläubiger position als ein instrument der macht oder Druckmittel gegen den U. S?,

- 2:09 – Warum Länder kaufen sich gegenseitig die Schuld?

- 3:40 – Wenn China verkauft US-Staatsanleihen, was würde dann passieren? Wie würden die Volkswirtschaften beider Länder betroffen sein?

- 5:43 – Würde Staaten, die noch immer eifrig kaufen US-Staatsanleihen, wenn der US-dollar war nicht mehr die Wirtschaft der Welt-reserve-Währung?

Trotz der attraktiven Eigenschaften der US-Schulden hat die fortgesetzte US-Schuldenfinanzierung Ökonomen beunruhigt, die befürchten, dass ein plötzlicher Stopp der Kapitalströme in die Vereinigten Staaten eine inländische Krise auslösen könnte.1 So, U. S., die Abhängigkeit von Schuldenfinanzierungen würde Herausforderungen mit sich bringen—nicht wenn die Nachfrage aus China gestoppt würde, sondern wenn die Nachfrage aller Finanzakteure plötzlich gestoppt würde.2

Aus regionaler Sicht haben asiatische Länder als Reaktion auf die asiatische Finanzkrise 1997 ungewöhnlich hohe US-Schulden. Während der asiatischen Finanzkrise brachen in Indonesien, Korea, Malaysia, den Philippinen und Thailand die eingehenden Investitionen von 93 Milliarden US-Dollar oder 11 Prozent ihres kombinierten BIP vor der Krise auf schätzungsweise 12,1 Milliarden US-Dollar ein.,3 Als Reaktion darauf unterhalten China, Japan, Korea und südostasiatische Nationen große vorsorgliche regnerische Devisenreserven, zu denen-aus Sicherheits—und Bequemlichkeitsgründen—US-Schulden gehören. Diese Politik wurde nach 2008 bestätigt, als die asiatischen Volkswirtschaften mit einer relativ schnellen Erholung prahlten.

Aus nationaler Sicht kauft China US-Schulden aufgrund seines komplexen Finanzsystems. Die Zentralbank muss US-Treasuries und andere ausländische Vermögenswerte kaufen, um zu verhindern, dass Geldzuflüsse Inflation verursachen., Im Falle Chinas ist dieses Phänomen ungewöhnlich. Ein Land wie China, das mehr spart, als es im Inland investiert, ist in der Regel ein internationaler Kreditgeber.4

Um Inflation zu vermeiden, entfernt die chinesische Zentralbank diese eingehende Fremdwährung, indem sie ausländische Vermögenswerte—einschließlich US—Staatsanleihen-in einem Prozess namens „Sterilisation“ kauft.“Dieses System hat den Nachteil, unnötig niedrige Kapitalrenditen zu erzielen: Chinesische Unternehmen leihen sich durch den Einsatz von ausländischen Direktinvestitionen Kredite aus dem Ausland zu hohen Zinssätzen, während China weiterhin Kredite an ausländische Unternehmen zu niedrigen Zinssätzen gewährt.,5 Dieses System zwingt China auch zum Kauf ausländischer Vermögenswerte, einschließlich sicherer und bequemer US-Schulden.

Who owns the most U. S. debt?

Rund 70 Prozent der US-Schulden werden von inländischen Finanzakteuren und-institutionen in den USA gehalten. US-Treasuries stellen einen bequemen, liquiden, risikoarmen Wertspeicher dar. Diese Eigenschaften machen es für verschiedene Finanzakteure attraktiv, von Zentralbanken, die Geld in Reserve halten möchten, bis hin zu privaten Anlegern, die einen risikoarmen Vermögenswert in einem Portfolio suchen.

Aller U. S., inländische öffentliche Akteure, innerstaatliche Beteiligungen, einschließlich der sozialen Sicherheit, halten über ein Drittel der US-Treasury-Wertpapiere. Der Finanzminister ist gesetzlich verpflichtet, die Steuereinnahmen der Sozialversicherung in von den USA emittierte oder garantierte Wertpapiere zu investieren, die in vom Finanzministerium verwalteten Treuhandfonds gespeichert sind.

Die Federal Reserve hält den zweitgrößten Anteil an US-Staatsanleihen, etwa 13 Prozent der gesamten US-Schatzwechsel. Warum sollte ein Land seine eigenen Schulden kaufen? As the U. S., zentralbank, die Federal Reserve muss den im Umlauf befindlichen Geldbetrag an das wirtschaftliche Umfeld anpassen. Die Zentralbank führt diese Funktion über offene Marktgeschäfte aus-Kauf und Verkauf von finanziellen Vermögenswerten wie Schatzwechseln, um Geld aus der Wirtschaft hinzuzufügen oder zu entfernen. Durch den Kauf von Vermögenswerten von Banken bringt die Federal Reserve neues Geld in Umlauf, damit Banken mehr Kredite vergeben, Geschäfte ankurbeln und die wirtschaftliche Erholung unterstützen können.

Ohne die Federal Reserve und die Sozialversicherung halten eine Reihe anderer US-Finanzakteure US-Treasury-Wertpapiere., Zu diesen Finanzakteuren gehören staatliche und lokale Regierungen, Investmentfonds, Versicherungsunternehmen, öffentliche und private Renten sowie US-Banken. Im Allgemeinen halten sie US-Treasury-Wertpapiere als risikoarmen Vermögenswert.

Der größte Effekt einer umfassenden Gedumpung von US-Staatsanleihen durch China wäre, dass China tatsächlich weniger Waren in die Vereinigten Staaten exportieren würde.

– Scott Miller

Insgesamt machen ausländische Länder jeweils einen relativ geringen Anteil der US-Schuldeninhaber aus., Obwohl Chinas Beteiligungen in den letzten Jahren knapp 20 Prozent der auslandseigenen US-Schulden ausmachten, macht dieser Prozentsatz nur zwischen 5 und 7 Prozent der gesamten US-Schulden aus. Chinas Bestände fielen im November 2016 auf 1,05 Billionen US-Dollar und damit auf den niedrigsten Stand seit 2010. Darüber hinaus hat Japan zeitweise China als größten ausländischen Inhaber von US-Schulden überholt. Dies ist seit Juni 2019 der Fall, da Chinas Bestände gefallen und Japans gestiegen sind.

International ist diese Situation üblich: Die meisten Staatsschulden werden im Inland gehalten., Europäische Finanzinstitute halten die Mehrheit der europäischen Staatsanleihen. In ähnlicher Weise halten japanische inländische Finanzakteure etwa 90 Prozent der japanischen Nettoverschuldung. Trotz der internationalen Nachfrage nach US-Staatsanleihen sind die Vereinigten Staaten keine Ausnahme vom globalen Trend: Die US-Inlandsakteure halten die Mehrheit der US-Staatsanleihen.

- Ashvin Ahuja et al., „Ein Ende der chinesischen Ungleichgewichte?“in Chinas Wirtschaft im Wandel: Von der Externen zur Internen Ungleichgewichte, ed., Anoop Singh, Schlagen Nabar, und Papa N ‚ Diaye (Washington, DC: International Monetary Fund, 2013), 11.

- Für diejenigen, die sich für die Krise von 2008 und die Beziehung zwischen US-Schulden, internationalen Kapitalströmen und dem globalen Handel interessieren, siehe die äußerst aufschlussreiche und zugängliche Analyse des Gouverneurs der Reserve Bank of India, Raghuram Rajan, Fault Lines: How Hidden Fractures Still Threaten the World Economy (New Jersey: Princeton University Press, 2010).

- Steven Radelet und Jeffrey Sachs, „Der Beginn der East Asian Financial Crisis,“ in Währungskrisen, ed., Paul Krugman (Chicago: University of Chicago Press, 2000), 111.

- Yu Yongding, „Neujustierung der chinesischen Wirtschaft“, Oxford Review of Economic Policy, Vol. 28, Nr. 3, 2012, 560.

- Yu Yongding, „Neujustierung der chinesischen Wirtschaft“, Oxford Review of Economic Policy, Vol. 28, Nr. 3, 2012, 560.