lehet, hogy hallottam, hogy csökkentheti a havi jelzálog fizetés refinanszírozás nélkül keresztül ” jelzálog átdolgozás.”

Ez a két pénzügyi eszköz egészen más, amit elmagyarázok, de először megvitassuk az átdolgozást, hogy jobban megértsük, hogyan működik.

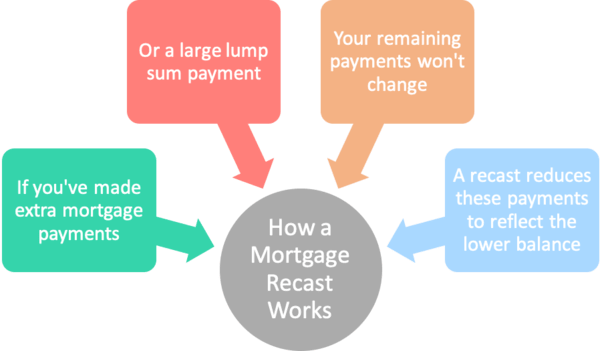

röviden, A jelzálog átdolgozása a fennmaradó jelzálog egyenlegét a jelzálog futamidejének hátralévő hónapjaival osztja el, hogy a havi fizetést lefelé (vagy felfelé) állítsa. Most koncentráljunk a lefelé irányuló részre.,

a jelzálog hátránya, hogy a havi fizetés nem csökken, ha az egyenleg gyorsabban kerül kifizetésre. Így van, még akkor is, ha többet fizet a szükségesnél, akkor is ugyanolyan összeggel tartozik havonta a jelzálog kiszámításának módja miatt.

tehát ha kéthetente fizet egy ideig, vagy valamilyen váratlan esemény után hozzájárult egy nagy átalányösszegű kifizetéshez, akkor továbbra is kénytelen lesz az eredeti havi kifizetést teljesíteni, amíg a kölcsönt teljes egészében meg nem fizetik.

ebben az esetben előnyös lehet A jelzálog alacsonyabb havi fizetésre történő átdolgozása.,

jelzálog átdolgozott példa

eredeti hitelösszeg: $250,000

Jelzálogkamat:4%

eredeti Havi fizetés: $1,193. 54

Jelenlegi egyenleg: $175,000

tegyük fel, hogy egy $250,000 hitelösszeggel indult egy 30 éves fix jelzálogra, 4% – on. A havi fizetés $ 1,193.54 lenne.

most tegyünk úgy, mintha öt év után jött fel némi készpénzt, és úgy döntött, hogy fizetni a jelzálog egyenlege le $175,000, annak ellenére, hogy a hitel amortizációja diktáló egyenlege körülbelül $226,000 után 60 kifizetések.,

mint már említettük, a havi fizetés nem változik csak azért, mert extra fizetést tett. Bár sokkal kevesebbet tartozol a tervezettnél, még mindig a horgon lennél 1,193.54 havonta a $175,000 egyenleggel.

a felfelé mutató az, hogy a jelzálogot jóval a tervezett időpont előtt fizetik ki, mivel ezek a rögzített havi kifizetések kielégítik az alacsonyabb egyenleget a futamidő vége előtt.

de tegyük fel, hogy szeretné csökkenteni a havi kifizetéseit, hogy tükrözze a kisebb fennálló egyenleget. Ez az, ahol a jelzálog átdolgozás jön szóba.,

, Hogy egy Jelzálog Átdolgozott Művek

- egy nagy összegben kifizetés felé a jelzálog (általában van egy minimális összeg)

- Ez alkalmazni, hogy a fennálló hitelállomány azonnal

- A bank/szervizek reamortizes a hitel alapján a csökkentett egyenleg, ami csökkenti a jövőbeli kifizetések

- Általában nem kell díjat fizetni a szolgáltatás

Helyett refinanszírozási a jelzálog, egyszerűen kérdezd meg az aktuális hitelező vagy kölcsön szervizek, hogy átdolgozás a jelzálog.,

ezt reamortizingnek is nevezik, mivel az eredeti amortizációs ütemtervet úgy állítják be, hogy figyelembe vegyék az extra fizetést.

és egy “kis díj” (általában), a hitelező fogja venni a fennálló egyenleg és a fennmaradó futamidő és reamortize a jelzálog.

Ez a díj $ 0-tól $500-ig terjedhet. Előzetesen meg kell kérdeznie a hitelezőt, hogy meghatározza a költségeket, ha van ilyen, mivel változik.

tehát a fenti példánk alapján 25 év maradna a 30 éves hitelből a kiegészítő kifizetés időpontjában.,

Ha a kölcsönt átdolgozzák, a havi fizetés körülbelül 924 dollárra csökken, hogy kielégítse a fennmaradó 175 000 dolláros egyenleget 300 hónap alatt.

Ez körülbelül $ 268 havi megtakarítás a háztulajdonos szeretnének lassítani a jelzálog-visszafizetés, annak ellenére, hogy néhány extra kifizetések korai.

egyes hitelezők minimális összeggel rendelkezhetnek, amelyet meg kell fizetnie a hitel egyenleg csökkentése érdekében, például 5000 dollár vagy annál több.

Ez az egyösszegű kifizetés az átdolgozott kéréssel együtt történik, és ennek eredményeként alacsonyabb havi fizetést kap, bár a kamatláb változatlan marad.,

a Jelzálogkamat továbbra is 4%, de a havi fizetés alacsonyabb, mert az Ön által teljesített extra kifizetéseket a fennmaradó időszakra számítják.

az is lehetséges, hogy kérjen átdolgozás, ha már így extra kifizetések idővel, és egyszerűen egy sokkal alacsonyabb egyenleg, mint az eredeti amortizációs menetrend jelezné.

tipp: általában a jelzálogot a Fannie Mae vagy a Freddie Mac által kell fedezni az átdolgozás érdekében. A Jumbo hitelek szintén jogosultak lehetnek. Ez nem egy lehetőség FHA hitelek vagy VA hitelek, kivéve, ha ez egy hitel módosítása.,

azt is vegye figyelembe, hogy a kölcsön futamideje alatt csak egyszer kaphat lehetőséget a jelzálog átdolgozására.

Jelzálog Átdolgozás vs Refinanszírozni

- Ha egy hitel átdolgozás nem elérhető (vagy még akkor is, ha van)

- lehet menni a jelzálog-kölcsönt útvonal helyett

- ha így Tesz, az valójában még több pénzt takaríthat meg

- Via alacsonyabb kamat, esetleg kedvezményes hitel kifejezés

Vagy, a háztulajdonos, hogy nézzen utána az arány kifejezést refinanszírozni helyett, ha tudták, hogy a kamatláb csökken, ugyanabban az időben.,

a refinanszírozási útvonal előnyös lehet, mivel a hitel / érték arány valószínűleg elég alacsony ahhoz, hogy elkerülje a sok árképzési kiigazítást.

tegyük fel, hogy az eredeti vételár $312,500 volt, így a $250,000 jelzálog 80% LTV hitel volt az elején.

Ha az egyenleget 175 000 dollárra csökkentették, és az otthon öt év alatt 325 000 dollárt ért el, hirtelen 54% – os LTV-t kapott. Ez nagyon alacsony.

és lehet, hogy alacsonyabb kamatot kap, mondjuk 3,50% – ot, zárási költségek nélkül, a hitelezőnek köszönhetően.,

Ez a havi fizetést körülbelül 786 dollárra csökkentené, bár a kifejezés ismét teljes 30 év lenne(kivéve, ha rövidebb időtartamot választ).

A refi hátránya, hogy újraindíthatja az órát, és zárási költségeket fizethet. A refi-re is jogosultnak kell lennie, és foglalkoznia kell azzal, hogy mi lehet hosszadalmas jegyzési folyamat.

mindkét esetben az alacsonyabb havi fizetés más célokra is felszabadítaná a készpénzt, bármi legyen is az. Az alacsonyabb jelzálogfizetés csökkenti a DTI-t is, ami lehetővé teheti egy nagyobb későbbi jelzálogkölcsönt egy másik ingatlanon.,

Amikor egy Átdolgozott Növeli A Jelzálog-Fizetés

- A hitel átdolgozás, növelheti a havi fizetés

- ha Feltételezzük, hogy ez egy önkéntelen egyik előadásában a hitelező

- Példák kamatozó hitelek egyszer kell fizetned, vissza

- , Majd a HELOCs egyszer a sorsolás időszak végéig

Mint említettük, vannak olyan esetek, amikor egy átdolgozás, növelheti a jelzálog-fizetés. Ezek a helyzetek akkor fordulnak elő, ha már kevesebbet fizet, mint amit kellett fizetni ki a jelzálog lejáratig.

két példa jut eszembe., Az egyik egy csak kamatozású jelzálog, amely a név szerint minden hónapban csak kamatot fizet.

a kamatmentes időszak csak az első 10 évig tart egy 30 éves jelzáloggal, ekkor a catchup-ot kell játszania, hogy időben kifizesse a jelzálog egyenlegét.

a hitelező az IO időszak lejártát követően átdolgozza a jelzálogot, és a havi fizetés lényegesen magasabb lesz, hogy a teljes amortizációs kifizetést rövidebb, 20 éves futamidőre számolja el.

egy másik példa a HELOC, ahol kap egy 10 éves lehívási időszak és 15 éves visszafizetési időszak., Lehet, hogy más variáció is van, de miután a lehívási időszak véget ér, el kell kezdenie a kölcsön visszafizetését.

a kölcsön átdolgozásra kerül annak biztosítása érdekében, hogy a havi kifizetések a fennmaradó futamidő végéig kielégítsék az adósságot.

mindkét esetben elkerülheti a felfelé történő átdolgozást a hitel refinanszírozásával vagy annak teljes kifizetésével, mielőtt átdolgozásra lenne szükség. Az átdolgozás előtt eladhatja az ingatlant is.,

Jelzálog Átdolgozás Cons

- tovább Tart, hogy kifizesse a jelzálogot az alacsonyabb fizetések

- lehet, Hogy többet fizet kamatot, ha a hitel folyósítása több, lassan

- Lehet, hogy egy díj átdolgozás a hitel

- szükség Lehet minimális egyösszegű fizetési

- lehet előnyösebb, hogy refinanszírozza alacsonyabb jelzálog árfolyam nem költség

(fotó: Damian Gadal)