sokan attól tartanak, hogy Kína Amerikai adósságtulajdona biztosítja a kínai gazdasági tőkeáttételt az Egyesült Államok felett. Ez az aggodalom azonban az államadósság félreértéséből és abból fakad, hogy az államok hogyan nyerik ki a hatalmat gazdasági kapcsolataikból. Az államadósság külföldi országok általi megvásárlása normális ügylet, amely segít fenntartani a nyitottságot a globális gazdaságban., Következésképpen Kína Amerikai adósságban való részesedésének inkább kötelező érvényű, mint megosztó hatása van a két ország közötti kétoldalú kapcsolatokra.

még akkor is, ha Kína “behívná” hiteleit, a hitel kényszerítő intézkedésként történő felhasználása bonyolult és gyakran erősen korlátozott. A hitelező csak akkor diktálhat feltételeket az adós ország számára, ha az adósnak nincs más lehetősége. Az Egyesült Államok esetében az amerikai adósság széles körben elterjedt és rendkívül kívánatos eszköz a globális gazdaságban. Bármilyen adósság Kína nem eladni egyszerűen vásárolt más országokban., Például 2015 augusztusában Kína mintegy 180 milliárd dollárral csökkentette az amerikai kincstár részesedését. A skála ellenére ez az értékesítés nem befolyásolta jelentősen az amerikai gazdaságot, ezáltal korlátozva az ilyen intézkedés hatását az amerikai döntéshozatalra.

Birtokosai AMERIKAI Adósság

Továbbá, Kína fenn kell tartania jelentős tartalékok AMERIKAI adósság kezelése az árfolyam a renminbi., Ha Kína hirtelen kipakolná tartalékállományát, a valuta árfolyama emelkedne, így a kínai export drágább lenne a külföldi piacokon. Mint ilyen, Kína Amerikai adósságállománya nem biztosít Kínának indokolatlan gazdasági befolyást az Egyesült Államok felett.

miért halmoznak fel országok devizatartalékokat?

minden olyan ország, amely nyíltan kereskedik más országokkal, valószínűleg külföldi állampapírokat vásárol. A gazdaságpolitika szempontjából az országnak a következők közül kettő, de nem három lehet: rögzített árfolyam, független monetáris politika és szabad tőkeáramlás., A külföldi szuverén adósság lehetőséget biztosít az országoknak gazdasági céljaik megvalósítására.

az első két funkció az ország központi bankjának monetáris politikai döntései. Először is, az államadósság gyakran más országok devizatartalékainak egy részét foglalja magában. Másodszor, a központi bankok állampapírokat vásárolnak a monetáris politika részeként az árfolyam fenntartása vagy a gazdasági instabilitás megelőzése érdekében. Harmadszor, mint alacsony kockázatú értéktároló, az államadósság vonzó a központi bankok és más pénzügyi szereplők számára egyaránt. Mindegyik funkciót röviden tárgyaljuk.,

devizatartalék

bármely, a nemzetközi kereskedelemre vagy befektetésre nyitott ország egy bizonyos mennyiségű devizát igényel a külföldi áruk vagy külföldi befektetések kifizetéséhez. Ennek eredményeként sok ország tartalékban tartja a devizát, hogy kifizesse ezeket a költségeket, amelyek enyhítik a gazdaságot a nemzetközi befektetések hirtelen változásaitól. A hazai gazdaságpolitikák gyakran megkövetelik a központi bankoktól, hogy tartsák fenn a rövid lejáratú külső adósság devizatartalékát és egyéb tartalékait, és biztosítsák az ország azon képességét, hogy válság esetén külső rövid lejáratú adósságát kiszolgálja., A Nemzetközi Valutaalap iránymutatásokat tesz közzé annak érdekében, hogy segítse a kormányokat a devizatartalékok megfelelő szintjének kiszámításában, tekintettel gazdasági feltételeikre.

árfolyam

a rögzített vagy árfolyam monetáris politikai döntés. Ez a döntés megpróbálja minimalizálni az illékony tőkeáramlásokat kísérő ár instabilitást. Ilyen körülmények különösen nyilvánvaló a feltörekvő piacokon: Argentin import áremelkedés 30% – 2013-ban vezette ellenzéki vezetők leírni a bérek, mint a “víz fut át az ujjait.,”Mivel az áringadozás gazdaságilag és politikailag destabilizálódik, a politikai döntéshozók az árfolyamokat kezelik a változások enyhítése érdekében. Nemzetközileg kevés ország árfolyamai teljesen “lebegnek”, vagy a devizapiacok határozzák meg. A hazai devizaárfolyamok kezeléséhez egy ország dönthet úgy, hogy megvásárolja a külföldi eszközöket, és tárolja azokat a jövőben, amikor a valuta túl gyorsan leértékelődhet.

alacsony kockázatú értéktároló

mivel az állampapírok államilag támogatottak, a magán-és állami pénzintézetek alacsony kockázatú eszközként tekintenek rá, amelynek nagy esélye van a visszafizetésre., Egyes államkötvények kockázatosabbnak tekinthetők, mint mások. Egy ország külső adósságát a GDP-hez vagy tartalékaihoz viszonyítva fenntarthatatlannak lehet tekinteni, vagy egy ország más módon nem teljesítheti adósságát. Általában azonban az államadósság nagyobb valószínűséggel téríti vissza az értéket, ezért biztonságosabb más befektetési formákhoz képest, még akkor is, ha a megszerzett kamat nem magas.

miért vásárol Kína amerikai adósságot?

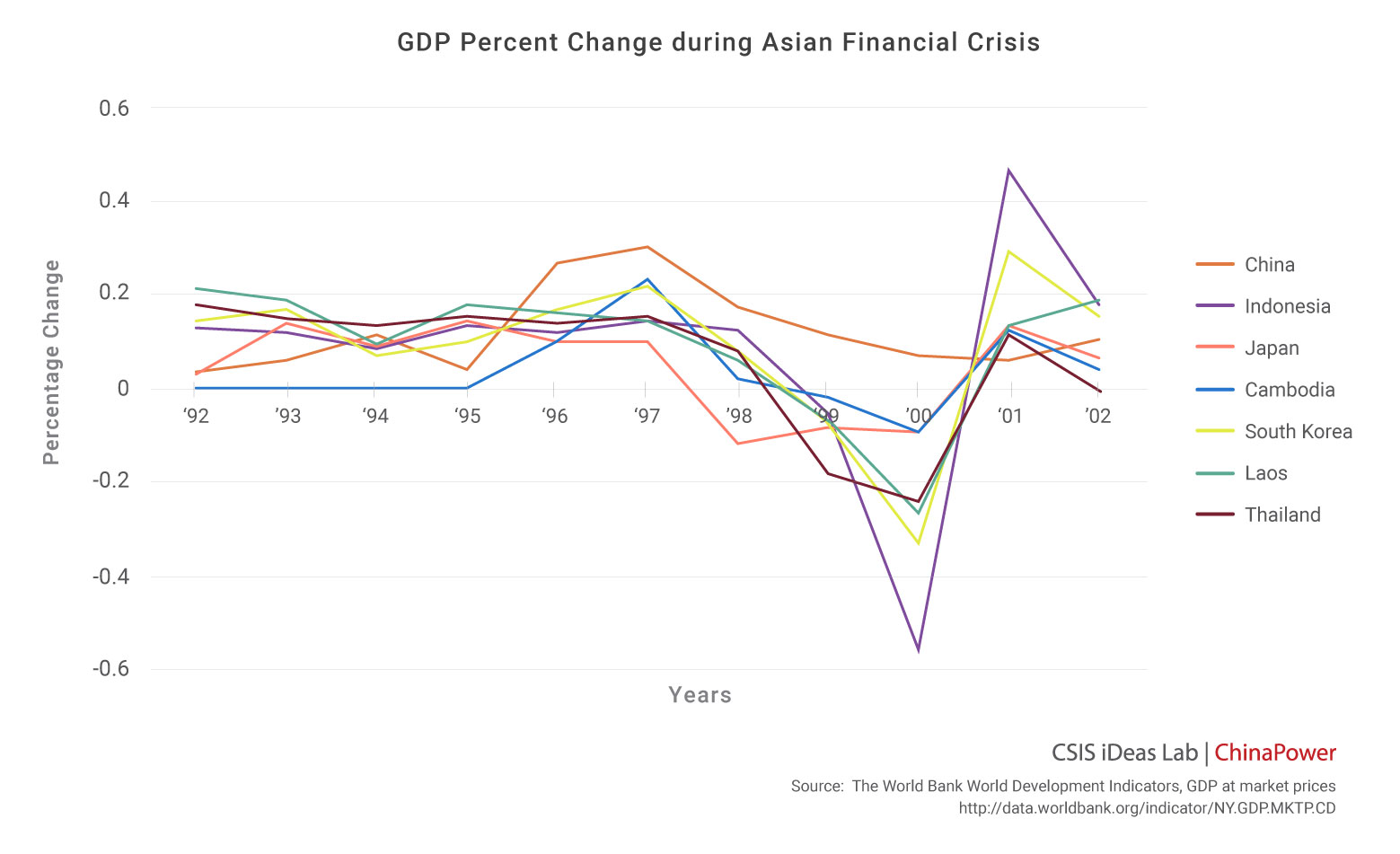

Kína ugyanazon okokból vásárolja meg az amerikai adósságot, más országok pedig két figyelmeztetéssel vásárolnak amerikai adósságot., Az 1997-es ázsiai pénzügyi válság arra késztette az ázsiai gazdaságokat, köztük Kínát, hogy biztonsági hálóként építsék fel a devizatartalékokat. Pontosabban, Kína nagy devizatartalékokat tart fenn, amelyeket idővel felépítettek, részben a folyó fizetési mérleg tartós többlete miatt, hogy megakadályozzák a kereskedelem és a befektetések beáramlását a hazai gazdaság destabilizálásából.

Kína nagy amerikai kincstári gazdaságai annyit mondanak az amerikai hatalomról a globális gazdaságban, mint a kínai gazdaság bármely sajátossága. Általánosságban elmondható, hogy az amerikai adósság igény szerinti eszköz. Ez biztonságos és kényelmes., Mivel a világ tartalék valuta, az amerikai dollár széles körben használják a nemzetközi tranzakciók. A kereskedelmi áruk ára dollárban van, magas kereslete miatt a dollár könnyen beváltható. Ráadásul az amerikai kormány soha nem mulasztotta el adósságát.

A Beszélgetés Scott Miller

Ugrás egy másik kérdés,

- 0:12 Kína használja a hitelező pozícióját, mint a hatalom eszköze, vagy tőkeáttétel ellen az Usa-ban?,

- 2: 09-miért veszik meg az országok egymás adósságát?

- 3: 40 – ha Kína eladja az amerikai kincstári kötvényeit, mi történne? Hogyan érintené a két ország gazdaságát?

- 5: 43 – az országok továbbra is lelkesen vásárolnának amerikai kincstári kötvényeket, ha az amerikai dollár már nem lenne a világgazdaság tartalékvalutája?

Az amerikai adósság vonzó tulajdonságai ellenére a folyamatos amerikai adósságfinanszírozás aggasztja a közgazdászokat, akik attól tartanak, hogy az Egyesült Államokba irányuló tőkeáramlás hirtelen megállása belföldi válságot idézhet elő.1 így, USA, az adósságfinanszírozásra való támaszkodás kihívásokat jelentene—nem akkor, ha a kínai kereslet leállna, hanem ha az összes pénzügyi szereplő iránti kereslet hirtelen megállna.2

regionális szempontból az ázsiai országok szokatlanul nagy mennyiségű amerikai adósságot tartanak az 1997-es ázsiai pénzügyi válságra válaszul. Az ázsiai pénzügyi válság idején Indonéziában, Koreában, Malajziában, a Fülöp-szigeteken és Thaiföldön a beérkező beruházások becsült értéke-12,1 milliárd dollár 93 milliárd dollárról, vagyis a válság előtti GDP 11 százalékáról.,3 válaszul Kína, Japán, Korea és Délkelet-ázsiai országok nagy elővigyázatossági tartalékokat tartanak fenn a devizatartalékokból, amelyek—a biztonság és a kényelem érdekében—az amerikai adósságot is magukban foglalják. Ezeket a politikákat 2008 után igazolták, amikor az ázsiai gazdaságok viszonylag gyors fellendüléssel dicsekedtek.

nemzeti szempontból Kína összetett pénzügyi rendszere miatt amerikai adósságot vásárol. A központi banknak amerikai kincstárjegyeket és egyéb külföldi eszközöket kell vásárolnia, hogy a készpénz beáramlása ne okozzon inflációt., Kína esetében ez a jelenség szokatlan. Egy olyan ország, mint Kína, amely többet takarít meg, mint amennyit belföldön fektet be, általában nemzetközi hitelező.4

az infláció elkerülése érdekében a kínai központi bank eltávolítja ezt a bejövő devizát külföldi eszközök—köztük az amerikai kincstári kötvények-megvásárlásával egy “sterilizálásnak” nevezett folyamat során.”Ennek a rendszernek az a hátránya, hogy szükségtelenül alacsony befektetési hozamot eredményez: az FDI-re támaszkodva a kínai cégek magas kamatok mellett külföldről kölcsönöznek, míg Kína továbbra is alacsony kamatlábakkal kölcsönöz külföldi vállalkozásoknak.,5 Ez a rendszer arra is kényszeríti Kínát, hogy külföldi eszközöket vásároljon, beleértve a biztonságos, kényelmes amerikai adósságot is.

ki birtokolja a legtöbb amerikai adósságot?

Az amerikai adósság mintegy 70 százalékát az Egyesült Államok hazai pénzügyi szereplői és intézményei birtokolják. Az amerikai kincstár kényelmes, folyékony, alacsony kockázatú értéktárat képvisel. Ezek a tulajdonságok vonzóvá teszik a különböző pénzügyi szereplők számára, a központi bankoktól kezdve, amelyek tartalékban tartják a pénzt a magánbefektetők számára, akik alacsony kockázatú eszközt keresnek egy portfólióban.

az összes USA-ban., a hazai közszereplők-köztük a társadalombiztosítás-az amerikai államkincstár értékpapírjainak több mint harmadát birtokolják. A pénzügyminiszter jogilag köteles a társadalombiztosítási adóbevételeket az amerikai kibocsátott vagy garantált értékpapírokba fektetni, amelyeket a Pénzügyminisztérium által kezelt vagyonkezelői alapokban tárolnak.

a Federal Reserve az amerikai kincstárjegyek második legnagyobb részét, az összes amerikai kincstárjegy 13 százalékát birtokolja. Miért venné meg egy ország a saját adósságát? Mint az USA-ban., központi bank, a Federal Reserve kell igazítani a pénzösszeg forgalomban, hogy megfeleljen a gazdasági környezet. A központi bank ezt a funkciót nyílt piaci műveleteken keresztül látja el—pénzügyi eszközök, például kincstárjegyek vásárlása vagy eladása, pénz hozzáadása vagy eltávolítása a gazdaságból. A jegybank a bankok eszközvásárlásával új pénzeket helyez forgalomba annak érdekében, hogy a bankok többet hitelezhessenek, ösztönözzék az üzletet, és segítsék a gazdasági fellendülést.

A Federal Reserve és a társadalombiztosítás kivételével számos más amerikai pénzügyi szereplő rendelkezik amerikai kincstári értékpapírokkal., Ezek a pénzügyi szereplők közé tartoznak az állami és helyi önkormányzatok, a befektetési alapok, a biztosítótársaságok, az állami és magánnyugdíjak, valamint az amerikai bankok. Általánosságban elmondható, hogy alacsony kockázatú eszközként tartják az amerikai kincstári értékpapírokat.

a Kína által az amerikai kincstárak széles körű lerakásának legnagyobb hatása az lenne, hogy Kína valójában kevesebb árut exportál az Egyesült Államokba.

– Scott Miller

összességében a külföldi országok az amerikai adósságtulajdonosok viszonylag kis részét teszik ki., Bár Kína gazdaságai az elmúlt években a külföldi tulajdonban lévő amerikai adósság alig 20 százalékát tették ki, ez az arány csak a teljes amerikai adósság 5-7 százalékát teszi ki. Kína gazdaságai 2016 novemberében 1, 05 trillió dollárra estek, ami 2010 óta a legalacsonyabb szint. Ráadásul Japán időnként felülmúlta Kínát, mint az amerikai adósság legnagyobb külföldi birtokosát. Ez 2019 júniusa óta így van, mivel Kína gazdasága csökkent, Japáné pedig nőtt.

nemzetközileg ez a helyzet gyakori:a legtöbb állampapírt belföldön tartják., Az európai pénzügyi intézmények az Európai államkötvények többségét birtokolják. Hasonlóképpen a japán hazai pénzügyi szereplők a japán nettó államadósság mintegy 90 százalékát birtokolják. Így az amerikai állampapírok iránti nemzetközi kereslet ellenére az Egyesült Államok nem kivétel a globális trendtől: az amerikai hazai szereplők az amerikai államkötvények többségét birtokolják.

- Ashvin Ahuja et al.”Kína egyensúlyhiányának vége?, “in China’ s Economy in Transition: From External to Internal Rebalancing, ed., Anoop Singh, Malhar Nabar és Papa N ‘ Diaye (Washington, DC: Nemzetközi Valutaalap, 2013), 11.

- azok számára, akiket érdekel a 2008-as válság és az amerikai adósság, a nemzetközi tőkeáramlás és a globális kereskedelem közötti kapcsolat, Lásd Raghuram Rajan Indiai kormányzó rendkívül éleslátó és hozzáférhető elemzését, törésvonalak: hogy a rejtett törések továbbra is veszélyeztetik a világgazdaságot (New Jersey: Princeton University Press, 2010).

- Steven Radelet és Jeffrey Sachs” a kelet-ázsiai pénzügyi válság kirobbanása ” a Devizaválságokban, a szerk., Paul Krugman (Chicago, University of Chicago Press, 2000), 111.

- Yu Yongding, “Rebalancing the Chinese Economy,” Oxford Review of Economic Policy, Vol. 28, 3. szám, 2012, 560.

- Yu Yongding, “Rebalancing the Chinese Economy,” Oxford Review of Economic Policy, Vol. 28, 3. szám, 2012, 560.